Matriz de riesgos: qué es, ejemplos y cómo crearla fácil

La matriz de riesgos es una herramienta clave para la gestión de riesgos en las empresas, ya que permite visualizar, cuantificar, controlar, transferir o mitigar los riesgos y, lo más importante, tomar decisiones estratégicas. Para que la gestión de riesgos sea efectiva y contribuya al cumplimiento de los objetivos del negocio, es fundamental contar con esta herramienta desde el inicio.

En este artículo, te explicaremos qué es la matriz de riesgos, cómo construirla paso a paso y profundizaremos en dos de sus elementos esenciales: la frecuencia y el impacto. También conocerás cómo estos factores permiten determinar el nivel de riesgo inherente y ubicarlo dentro de la matriz.

Además, exploraremos cómo esta herramienta de gestión y control permite analizar y monitorear aspectos clave como los criterios de riesgo, el apetito y la tolerancia al riesgo. Finalmente, Felipe Perdomo, especialista en gestión de riesgos y seguros, nos compartirá su visión sobre la importancia de la frecuencia y el impacto en el uso de la matriz de riesgos.

¿Qué es una matriz de riesgos?

La matriz de riesgos es una herramienta que ayuda a identificar, evaluar y priorizar los riesgos que pueden presentarse en la operación, implementación de servicios o en cualquier otro proceso que pueda afectar los objetivos de la organización.

Contar con esta matriz también ayuda a los directivos y al personal encargado a tomar decisiones más rápido sobre cómo actuar para hacerle frente a los riesgos que tienen mayor probabilidad de ocurrir y de impactar en la operación.

Esta herramienta suele representarse como una cuadrícula de probabilidad e impacto, donde cada celda combina distintos niveles de qué tan posible es que ocurra (probabilidad) y cuál sería la repercusión que tendría (impacto), categorizando los riesgos como bajo, moderado y alto.

¿Cuál es el objetivo de tener una matriz de riesgos?

La matriz de riesgos tiene como fin principal proporcionar una forma visual y estructurada para identificar, evaluar y priorizar los riesgos a los que se enfrenta una organización. Al contar con esta herramienta visual las empresas pueden:

-

Identificar los riesgos: Detectando posibles amenazas que podrían surgir en diversos procesos de la organización, influenciados por factores internos o externos.

-

Evaluar la probabilidad e impacto: Al analizar qué tan probable es que ocurran ciertos eventos y qué impacto tendrían en las operaciones o la estrategia del negocio.

-

Priorizar los riesgos: Con la matriz de riesgo se puede determinar cuáles son los riesgos más significativos para tomar acción de forma inmediata, asegurando que los recursos se destinen a lo que realmente importa.

-

Tratar riesgos: Ayuda a implementar estrategias para reducir la probabilidad de que los riesgos ocurran o minimizar su impacto si se presentan.

Al tener una visión clara de los riesgos, la matriz facilita la toma de decisiones que son claves para la organización y ayuda a establecer cuál será la planificación para proteger a la empresa frente a posibles imprevistos.

¿Cuándo se debe revisar y actualizar la matriz de riesgos?

La matriz de riesgos debe revisarse de manera regular para asegurar que esté alineada con los riesgos actuales que enfrenta la organización. Esta revisión es especialmente importante cuando ocurren cambios significativos en el entorno, como en la industria, la legislación, la tecnología o las operaciones internas. Además, es recomendable realizar una revisión anual como parte del proceso continuo de gestión de riesgos, y actualizarla cada vez que se identifique un nuevo riesgo importante, como modificaciones en los procesos internos, la entrada de un competidor o la aparición de nuevos riesgos regulatorios o tecnológicos.

Es clave recordar que una matriz de riesgos no es una herramienta estática, sino dinámica y en constante evolución, ya que los riesgos cambian continuamente. Como señala Juan Carlos Medina, reconocido experto en prevención de riesgos: “En riesgos todo es cíclico, tienes que estar constantemente monitoreándolos porque nunca acaban, solo van cambiando.” Por lo tanto, es esencial que la matriz se actualice y se revise con regularidad, asegurando que los riesgos sean identificados y gestionados en tiempo real, lo que permite a las organizaciones adaptarse rápidamente y tomar decisiones informadas frente a un entorno cambiante.

¿Cuáles son los tipos de riesgos?

Para identificar y gestionar riesgos en una matriz, es fundamental conocer los tipos de riesgos que existen, ya que estos pueden surgir de diversas áreas, como las operaciones internas, el entorno financiero, los factores tecnológicos o incluso la reputación de la empresa. Identificar los diferentes tipos de riesgos permite tomar decisiones informadas, minimizar los impactos negativos y crear estrategias efectivas para mitigar los riesgos potenciales.

Acá te contamos cuáles son los principales tipos que existen y ejemplos para entenderlos de manera simple:

-

Riesgos operacionales

Los riesgos operacionales surgen de los procesos internos de la empresa y están estrechamente relacionados con la gestión de las operaciones diarias. Estos riesgos pueden incluir fallos en la producción, deficiencias en la cadena de suministro, errores humanos, fallas tecnológicas o problemas en el servicio al cliente. La correcta identificación y gestión de estos riesgos es crucial para garantizar la eficiencia operativa y evitar impactos negativos en la productividad y la satisfacción del cliente.

Por ejemplo: Una empresa de distribución de productos electrónicos depende de un software de gestión de inventarios. Imagina si el sistema falla y no actualiza correctamente las existencias, podría haber desabastecimiento de productos populares, afectando las ventas y la satisfacción del cliente. Esto sería un ejemplo claro de riesgo operativo relacionado con la tecnología.

Descarga nuestro manual para el sistema de gestión del riesgo operacional para hacerle frente de manera oportuna a este tipo de riesgo.

-

Riesgos financieros

Los riesgos financieros están relacionados con la estabilidad económica de la empresa y cómo gestiona sus recursos financieros. Pueden originarse por variaciones en los mercados financieros, dificultades de liquidez, morosidad por parte de los clientes o alteraciones en los costos operativos.

Por ejemplo: Un banco tiene una gran cartera de préstamos a tasa variable. Debido a un aumento inesperado en las tasas de interés del mercado, el banco ve cómo el costo de los préstamos que ofrece se incrementa considerablemente. Esto genera un riesgo financiero, ya que si los clientes no pueden pagar sus deudas más caras, el banco enfrentará un mayor nivel de impagos, lo que afectará su flujo de efectivo y podría comprometer su estabilidad financiera.

Conoce cómo anticiparse es clave para minimizar el riesgo financiero.

-

Riesgos tecnológicos

Los riesgos tecnológicos están asociados con la tecnología utilizada por la empresa, que incluyen fallos en los sistemas informáticos, brechas de seguridad, desactualización de software o la obsolescencia de infraestructuras tecnológicas. Estos riesgos pueden afectar la eficiencia operativa, la protección de los datos confidenciales, la continuidad del servicio y, en última instancia, la reputación de la empresa.

Por ejemplo: Un ecommerce depende de su sitio web para realizar todas las ventas. Si el sistema de pago en línea sufre una vulnerabilidad de seguridad que permite un ataque cibernético, los datos sensibles de los clientes, como números de tarjetas de crédito, podrían ser robados. Además, la web podría quedar fuera de servicio durante varias horas, lo que afectaría las ventas y dañaría la confianza de los clientes.

Revisa esta sesión de la Escuela de Gestión de Riesgos donde nuestro experto en Seguridad de la Información, Jonathan Barboza, nos explica cómo gestionar riesgos tecnológicos.

-

Riesgos estratégicos

Los riesgos estratégicos están relacionados con las decisiones a largo plazo que toma la empresa, como su expansión, cambios en su modelo de negocio o nuevas inversiones. Estos riesgos pueden surgir si las decisiones no se alinean con las tendencias del mercado, la competencia o las capacidades internas de la empresa. Pueden tener un impacto significativo en los objetivos generales de la organización, afectando su viabilidad a largo plazo, crecimiento o rentabilidad si no se gestionan adecuadamente.

Por ejemplo: Una cadena de restaurantes decide expandirse a nivel internacional sin hacer un estudio adecuado del mercado local en los países en los que planea ingresar. Debido a diferencias culturales y una baja demanda de sus productos en esos mercados, la expansión no tiene éxito y la empresa pierde una gran cantidad de dinero.

Te dejamos un artículo muy bueno donde te contamos cómo identificar los riesgos estrategicos en tu empresa.

-

Riesgos reputacionales

Los riesgos reputacionales afectan la imagen pública de la empresa. Un mal manejo de la marca, un escándalo o una crisis de relaciones públicas pueden dañar la confianza que los clientes, socios, empleados y el público tienen en la empresa. Estos riesgos pueden impactar la lealtad de los clientes, la relación con inversores y otras partes interesadas, e incluso afectar el rendimiento financiero. Los daños a la reputación pueden perdurar por años y ser difíciles de revertir, lo que hace fundamental gestionar la reputación de la empresa de manera proactiva.

Por ejemplo: Una famosa marca de ropa es acusada de usar mano de obra infantil en su cadena de suministro. Aunque la empresa niega las acusaciones, los medios de comunicación y las redes sociales amplifican el escándalo, y muchos consumidores dejan de comprar sus productos. Por este daño a su imagen, la marca pierde clientes y su reputación queda seriamente afectada.

Descarga este ebook para conocer a profundidad qué es el riesgo reputacional y cómo gestionarlo.

-

Riesgos legales y regulatorios

Los riesgos legales y regulatorios son derivados del incumplimiento de leyes o regulaciones que afectan a la empresa, ya sea por acción u omisión. Estos riesgos pueden surgir debido a cambios en las leyes locales, nacionales o internacionales, y pueden resultar en multas, sanciones, litigios costosos o pérdidas operativas. Además, el incumplimiento puede afectar la reputación de la empresa y su capacidad para operar en ciertos mercados o sectores. Adaptarse a las normativas vigentes es clave para evitar estos riesgos.

Por ejemplo: Una compañía de tecnología que opera en varios países no cumple con las normativas de protección de datos personales de la Unión Europea, como el Reglamento General de Protección de Datos (GDPR). Como resultado, la empresa enfrenta una multa millonaria y una pérdida de confianza por parte de los usuarios.

Te recomendamos leer el artículo que tenemos sobre gestión del riesgo legal en las organizaciones para que amplíes tus conocimientos en este tema.

-

Riesgos ASG (Ambientales, Sociales y de Gobernanza)

Los riesgos ASG son aquellos relacionados con los factores ambientales, sociales y de gobernanza que pueden afectar el desempeño de una empresa. Estos riesgos son cada vez más relevantes debido a la creciente preocupación por la sostenibilidad, la equidad social y las prácticas empresariales responsables.

Por ejemplo: Una empresa minera que no toma medidas para mitigar su impacto ambiental, como la deforestación o la contaminación del agua, podría enfrentarse a sanciones gubernamentales, protestas de la comunidad y una disminución en su valor de marca. Además, si no tiene políticas claras de gobernanza, como la lucha contra la corrupción o la transparencia en sus prácticas, también podría perder la confianza de los inversores.

Descarga este ebook donde explicamos a profundidad sobre riesgos ASG.

¿Cómo hacer una matriz de riesgos?

Antes de hacer una matriz de riesgos es importante que definas un marco de referencia o metodología para la gestión de riesgos, por ejemplo, la norma ISO 31000 o el marco COSO.

Una vez que definas esto y hayas identificado los riesgos de tu empresa, ten presente los siguientes pasos para hacer e implementar tu matriz de riesgos:

1. Prioriza los riesgos identificados

Es fundamental identificar los riesgos presentes en los diferentes procesos de la empresa, teniendo en cuenta su alcance y contexto. Recuerda que la detección de riesgos no debe ser una tarea realizada por una sola persona. Es un esfuerzo conjunto entre el gestor de riesgos y las distintas áreas de la empresa, ya que son ellos quienes mejor conocen los riesgos que enfrentan día a día y pueden identificar cuáles son los más críticos.

En Pirani, hemos creado una plantilla en Excel que te permite montar tu matriz de riesgos paso a paso. Descárgala ahora y comienza a crear tu matriz de riesgos de manera fácil y estructurada.

Ten en cuenta que los riesgos que identifiques y priorices deben estar alineados con tu industria, tu entorno y los procesos de tu empresa. Para ayudarte a realizar este análisis de manera efectiva, descarga nuestra guía para realizar el análisis de riesgos.

2. Evalúa la probabilidad y el impacto de los riesgos

Esta evaluación te permite priorizar los riesgos de acuerdo a su potencial de ocurrencia y sus posibles efectos, facilitando la toma de decisiones informadas.Para realizar este análisis se deben considerar dos factores principales la probabilidad y el impacto.

La combinación de estos dos factores determina la prioridad del riesgo. Por ejemplo, un riesgo con alta probabilidad y alto impacto debe ser gestionado de manera urgente, mientras que uno con baja probabilidad y bajo impacto puede ser monitoreado con menos frecuencia.

Para hacerlo considera estas clasificaciones:

| Frecuencia | Impacto |

| 1. Improbable | 1. Insignificante |

| 2. Posible | 2. Menor |

| 3. Ocasional | 3. Moderado |

| 4. Probable | 4. Mayor |

| 5. Frecuente | 5. Catastrófico |

Pongamos un ejemplo: Un negocio que se dedica a la fabricación y comercialización de sillas, escritorios y mesas para oficinas y espacios sociales, identifica entre sus principales riesgos el daño de uno o varios de sus equipos para el corte de madera y otros materiales.

A este riesgo le da una clasificación de probable en la frecuencia (4) y de catastrófico en el impacto (5) porque si se materializa el daño, que puede ocurrir por un uso excesivo del equipo, una manipulación incorrecta, un corte repentino de luz o cualquier otra causa, el personal que trabaja con ese equipo dejará de hacerlo hasta que haya una solución.

Y esto generará retrasos en todo el proceso de la fabricación y ensamblaje del mobiliario. Además, si el daño no se arregla en el menor tiempo posible, va a causar impactos en la entrega y comercialización de los productos.

Así como con este riesgo, que es inherente (tiene una frecuencia y un impacto), esta misma empresa puede tener otros riesgos: accidentes laborales, fallas en el suministro de servicios públicos, ataques a sus sistemas informáticos, etc. y a todos debe definirse una frecuencia y un impacto.

Independientemente de cuántos y cuáles sean, la clave está en incluirlos en la matriz y valorarlos correctamente para saber cuáles son los más críticos para la operación y continuidad y que en el caso de ocurrir, se puedan implementar controles que ayuden a mitigarlo.

Es importante saber que cuando a un riesgo inherente se le aplican controles, ya es considerado como un riesgo residual.

3. Representa gráficamente los riesgos que has valorado

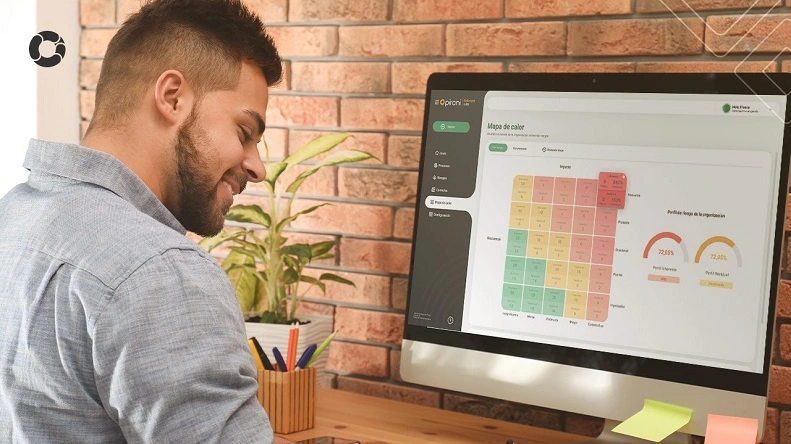

Una vez que hayas evaluado la probabilidad y el impacto de los riesgos en tu empresa, es crucial representarlos de manera gráfica para facilitar su visualización y priorización. El mapa de riesgos es una herramienta visual poderosa que te permite ver de un vistazo cuáles son los riesgos más críticos y cuáles requieren atención inmediata.

Colores comunes en un mapa de riesgos:

-

Verde: Representa los riesgos de bajo impacto y baja probabilidad. Aunque no requieren acciones urgentes, es importante monitorearlos de manera regular para evitar que se conviertan en amenazas.

-

Amarillo: Indica riesgos moderados. Estos tienen una probabilidad de ocurrir moderada y un impacto que, aunque no es crítico, podría afectar las operaciones si no se gestionan adecuadamente.

-

Naranja: Se refiere a los riesgos de alto impacto, pero con baja probabilidad de ocurrir. Aunque son menos frecuentes, si se materializan, el impacto será considerable, por lo que deben ser vigilados estrechamente.

-

Rojo: Son los riesgos críticos. Estos tienen una alta probabilidad de ocurrir y, si suceden, pueden tener un impacto devastador en la empresa. Requieren una acción inmediata y un plan de mitigación urgente.

¿Por qué usar un mapa de riesgos?

Usar un mapa de riesgos con colores facilita la identificación rápida de los riesgos críticos y ayuda a priorizar las acciones correctivas o preventivas. Esta representación visual también facilita la comunicación entre equipos, asegurando que todos estén al tanto de los riesgos y se tomen decisiones informadas.

Para una guía completa sobre la creación de mapas de riesgos, revisa nuestro artículo Mapa de calor: visualiza tus riesgos.

Recomendaciones después de crear una matriz de riesgos

Recuerda que la creación de una matriz de riesgos es solo el primer paso en un proceso continuo de gestión de riesgos. Por eso te queremos dar algunas recomendaciones clave para optimizar los resultados de tu matriz de riesgos:

-

Monitorea continuamente los riesgos identificados

Después de crear tu matriz de riesgos, es importante establecer un proceso de monitoreo continuo. ¿Con qué frecuencia? Esto depende de cada organización, pero nuestra recomendación es realizar una revisión de la matriz de riesgos al menos una vez cada trimestre. De esta manera, podrás mantenerla actualizada y alineada con el entorno dinámico de tu organización.

De hecho tenemos un episodio de nuestro podcast Escuela de Gestión de Riesgos donde te contamos ¿cómo monitorear riesgos? con el experto Alejandro Jaramillo, gerente de riesgos operacionales de un reconocido banco de Colombia.

-

Prioriza los riesgos críticos

Utiliza el mapa de riesgos para identificar aquellos riesgos con alta probabilidad y gran impacto. Estos deben ser gestionados de manera urgente. Implementa planes de acción específicos para mitigar estos riesgos y asigna responsabilidades claras para cada acción.

-

Implementa controles

Los riesgos identificados en tu matriz deben ir acompañados de controles de mitigación. Después de realizar el análisis de riesgos, asegúrate de que existen mecanismos preventivos, detectivos y correctivos para reducir la probabilidad o el impacto de los riesgos. Revisa la eficacia de estos controles de forma regular y ajusta según sea necesario para mejorar su efectividad.

-

Evalúa el riesgo residual

Después de aplicar los controles, evalúa el riesgo residual: el riesgo que permanece tras la implementación de las medidas de mitigación. Este riesgo debe ser aceptable para la empresa, pero es importante seguir vigilándolo para garantizar que no evolucione a niveles incontrolables.

-

Documenta y comunica los resultados de la matriz de riesgos

Es necesario documentar correctamente todos los riesgos identificados, las evaluaciones realizadas y las acciones tomadas para mantener un proceso de gestión de riesgos organizado. Además, asegúrate de comunicar los resultados del análisis de riesgos y las medidas adoptadas a los responsables de cada área dentro de la empresa. Esta práctica no solo facilita la colaboración interdepartamental, sino que también fomenta una cultura de gestión de riesgos en toda la organización, mejorando la toma de decisiones y la mitigación de riesgos de manera más efectiva.

Elementos que debe tener la matriz de riesgos

1. Nivel de riesgo: es la magnitud que resulta al combinar la probabilidad y el impacto de un riesgo, por ejemplo, supongamos que en tu empresa identifican entre sus riesgos un riesgo de crédito, que es la posibilidad de que un proveedor no reciba el pago de un préstamo o que lo haga fuera del tiempo establecido, y determinan que la probabilidad de que este ocurra es de 3 y que su impacto también es de 3. Así, al multiplicar estos dos elementos el nivel de este riesgo para la empresa es de 9, esto es lo que te permite identificar el cuadrante en el que estará ubicado el riesgo para su ciclo de vida y de acuerdo a los criterios definidos podrás saber si es crítico o no.

2. Criterios de riesgo: permiten evaluar la importancia que tienen los diferentes riesgos identificados en tu empresa. Para determinar estos criterios debes tener en cuenta los objetivos de la organización, así como el contexto interno y externo en el que esta opera, por eso, no son criterios estándares para todas las empresas.

3. Apetito al riesgo: cantidad de riesgo que tu empresa está dispuesta a asumir para lograr sus objetivos, en otras palabras, qué tanto de un determinado riesgo acepta.

4. Tolerancia al riesgo: se define como los límites de exposición de los riesgos de tu empresa a través del tiempo. En la matriz se puede ver en lo que está entre la zona de color verde y la de color rojo.

Tener claros cada uno de estos elementos y saberlos analizar y monitorear es lo que te permitirá hacer una buena gestión de los riesgos porque como ves, en esta matriz, que debe ser flexible, clara y de fácil lectura, encuentras todo lo que requieres para tomar decisiones que te ayuden a hacer frente a cada uno de estos para poder cumplir los objetivos de tu empresa.

Ejemplos de matriz de riesgos para las principales industrias

Para ir a la práctica veremos 4 ejemplos en sectores que tienen una alta relevancia para la gestión de riesgos, el sector financiero, encargados de todos lo relacionado con los flujos monetarios, como préstamos, hipotecas, seguros, créditos, fondos de pensiones y demás.

El sector retail, o minorista en el que están todos los establecimientos que venden productos por unidades al consumidor final, como el comercio online o los supermercados.

El sector alimentario, en donde se incluyen las bebidas y todas las empresas que participan en la producción de materias primas alimentarias, no olvidar que acá también están quienes envasan y distribuyen estos productos

En el sector minero se encuentran todas las actividades encargadas de la extracción y transformación de los recursos naturales, en este sector también están quienes regulan estas actividades y los gremios.

1. Matriz de riesgos en el sector Financiero

Desde fraudes internos hasta fluctuaciones del mercado, en el sector financiero, los riesgos pueden ser varios. Implementar una matriz de riesgos para este sector es importante por la complejidad a las que se enfrentan, permitiendo priorizar los recursos y esfuerzos en función del impacto y la probabilidad de los riesgos identificados. De esta manera se puede asignar mejor el capital y hacer una planeación estratégica, reduciendo la posibilidad de pérdidas significativas y mejorando la capacidad de respuesta ante eventos adversos.

A continuación puedes ver cómo aplicar la matriz de riesgos en el sector financiero:

-

Riesgo 1: Fraude Interno

-

Probabilidad: Media

-

Impacto: Alto

-

Mitigación: Auditorías internas, impliementación de sofware de monitoreo

-

Riesgo 2: Fluctuaciones del mercado

-

Probabilidad: Alta

-

Impacto: Alto

-

Mitigación: Diversificación de inversaciones, análisis de mercado continuo

-

Riesgo 3: Fallos tecnológicos

-

Probabilidad: Baja

-

Impacto: Alto

-

Mitigación: Actualizaciones constantes de software, copias de seguridad diarias

2. Matriz de riesgos en el sector Retail

El sector Retail, enfrenta riesgos relacionados con la cadena de suministro y cambios en las tendencias de consumo, desde riesgos operativos hasta los riesgos relacionado con el fraude y la ciberseguridad, especialmente en la era digital donde las transacciones son en línea y la gestión de la información de los clientes puede verse expuesta a robos.

La implementación de una matriz de riesgos permite ayudar a identificar vulnerabilidades en sistemas de pago, protección de datos personales y seguridad informática, para implementar controles adecuados y enfrentar amenazas cibernéticas.

A continuación puedes ver cómo aplicar la matriz de riesgos en el sector retail:

-

Riesgo 1: Interrupción de la cadena de suministro

-

Probabilidad: Media

-

Impacto: Alto

-

Mitigación: Plan estratégico para mantener relaciones sólidas con proveedores, invertarios de emergencia

-

Riesgo 2: Cambios en las tendencias de consumo

-

Probabilidad: Alta

-

Impacto: Medio

-

Mitigación: Análisis de mercado, flexibilidad en la oferta de productos

-

Riesgo 3: Robos y pérdidas

-

Probabilidad: Alta

-

Impacto: Alto

-

Mitigación: Sistemas de seguridad avanzados, capacitación del personal

3. Matriz de riesgos en el sector Alimentos

El sector de alimentos enfrenta riesgos como la contaminación de los productos, interrupciones en el suministro de ingredientes, cambios en las regulaciones, y fluctuaciones en los precios de los insumos. Una matriz de riesgos permite a las empresas alimentarias anticipar y gestionar estos riesgos de manera oportuna, asegurando la continuidad operativa y minimizando el impacto en la capacidad de producción y distribución.

Otro aspecto importante es la reputación y la responsabilidad social y corporativa, evitando incidentes como retiros de productos contaminados o acusaciones de prácticas laborales injustas.

Te dejamos un ejemplo para el sector retail:

- Riesgo 1: Contaminación de productos

- Probabilidad: Media

- Impacto: Alto

- Mitigación: Implementación de sistemas HACCP, controles de calidad rigurosos

- Riesgo 2: Interrupciones en el suministro de ingredientes

- Probabilidad: Baja

- Impacto: Alto

- Mitigación: Contratos con proveedores alternativos, inventarios de seguridad

- Riesgo 3: Cambios regulatorios

- Probabilidad: Media

- Impacto: Medio

- Mitigación: Monitoreo constante de la legislación, adaptación rápida a nuevas normas

4. Matriz de riesgos en el sector Minero

La naturaleza de la minería es inherente a riesgos significativos tanto para la seguridad de los trabajadores como para el medio ambiente. Temas como la salud ocupacional, accidentes dentro de las minas, caídas de roca y la constante exposición a productos químicos hacen parte de los riesgos a mitigar en una matriz para este sector.

No hay que olvidar los riesgos ambientales a los que se ve expuesto el sector, como la contaminación del agua y el suelo, la deforestación, los impactos a la biodiversidad y las alteraciones en los ecosistemas. Mediante la implementación de una matriz de riesgos se pueden implementar medidas de mitigación adecuadas para cumplir con las regulaciones ambientales vigentes, asegurando la sostenibilidad durante todas las actividades.

Te dejamos un ejemplo para el sector alimentos:

-

Riesgo 1: Accidentes dentro de las minas

-

Probabilidad: Media

-

Impacto: Alto

-

Mitigación: Capacitación constante en seguridad laboral, uso obligatorio de EPP (equipos de protección personal), supervisión estricta

-

Riesgo 2: Contaminación del agua y suelo

-

Probabilidad: Media

-

Impacto: Alto

-

Mitigación: Implementar sistemas de gestión ambiental, monitoreo constante de vertimientos, y cumplimiento de normas internacionales

-

Riesgo 3: Cambios regulatorios

-

Probabilidad: Media

-

Impacto: Medio

-

Mitigación: Monitoreo constante de la legislación, adaptación rápida a nuevas normas

¿Con qué te puedes enfrentar en la implementación de la matriz de riesgos?

Implementar una matriz de riesgos puede parecer una tarea desafiante, pero es fundamental para garantizar una gestión efectiva que minimice los riesgos y sus impactos en los procesos de tu empresa. Alinear los esfuerzos de todo el equipo es clave para que los colaboradores comprendan y adopten los beneficios de gestionar los riesgos de manera adecuada. Aunque evaluar correctamente la probabilidad e impacto de los riesgos identificados puede ser un reto, los beneficios a largo plazo, como la reducción de incidentes y una mejor toma de decisiones, son significativos.

Estos son los retos más comunes al implementarla:

1. Resistencia al cambio

El personal puede mostrarse renuente a modificar sus hábitos o adoptar nuevas prácticas. Esto es común en empresas donde los procesos ya están arraigados, lo que dificulta la aceptación de nuevas herramientas o metodologías.

Una solución que te proponemos es que impulses la comunicación efectiva, capacita a tus equipos y destaca los beneficios tangibles de la matriz de riesgos, como la prevención de accidentes y la mejora en la eficiencia.

2. Falta de Recursos

Las limitaciones de presupuesto o la falta de personal especializado pueden dificultar la implementación de una matriz de riesgos completa.

Para este reto debes de priorizar los riesgos más críticos, aprovecha herramientas de gestión de bajo costo y capacita al personal interno para optimizar los recursos existentes.

3. Complejidad en la evaluación

Identificar y evaluar la probabilidad e impacto de los riesgos puede ser complicado debido a la falta de datos o a la subjetividad en los análisis.

Recuerda utilizar metodologías reconocidas como ISO 31000, involucra a expertos multidisciplinarios y apóyate en tecnología que facilite el análisis de riesgos.

¿Qué es la frecuencia y cuáles son sus escalas?

La frecuencia se entiende como la probabilidad de que ocurra un riesgo. En la matriz de riesgos esta probabilidad puede determinarse a través de escalas de valores cualitativas y cuantitativas, estas pueden ser tres, cuatro, cinco o más (esto lo define la metodología escogida por cada empresa).

Generalmente, las escalas más usadas son las de cinco valores, por ejemplo:

-

Improbable: la probabilidad de que ocurra un riesgo, es decir, que se materialice, es demasiado baja, casi nula.

-

Posible: la probabilidad de que ocurra es baja, aunque puede presentarse.

-

Ocasional: el riesgo puede materializarse en cualquier momento.

-

Probable: la materialización del riesgo es alta, de hecho, suele presentarse.

-

Frecuente: es muy alta la probabilidad de ocurrencia del riesgo.

Esta escala también puede hacerse por porcentajes y con otros nombres, así, podría ser:

Este sistema de escalas es aplicable a cualquier organización, la recomendación es utilizar la escala que mejor se adapte a la metodología de cada empresa.

¿Qué es el impacto y cuáles son sus escalas?

El impacto puede explicarse como el conjunto de consecuencias que origina la materialización de un riesgo, es decir, la afectación que este causaría en la empresa, y pueden ser económicas, legales, reputacionales, entre otras.

Al igual que en la frecuencia, en la matriz de riesgos el impacto se determina por medio de escalas, que en una de cinco valores, puede ser:

-

Insignificante: el impacto no representa un problema para la organización.

-

Menor: el impacto que causa la materialización del riesgo en los objetivos de la empresa es mínimo.

-

Moderado: la materialización del riesgo puede causar una pérdida momentánea.

-

Mayor: genera retrasos importantes que afectan el cumplimiento de los objetivos.

-

Catastrófico: puede detener la operación de la empresa, incluso, tener consecuencias como el cierre definitivo.

Estos valores también pueden nombrarse diferente, por ejemplo, Muy bajo, Bajo, Medio, Alto y Muy Alto, esto lo define cada organización teniendo en cuenta su metodología y objetivos.

Ubicación de la frecuencia y el impacto en la matriz de riesgos

La matriz de riesgos, también conocida como mapa de riesgos, está compuesta por un eje vertical (Y) y un eje horizontal (X). Las matrices pueden ser de 3x3, 4x4, 5x5 (las más usadas).

En el eje Y se ubican los valores de frecuencia y en el eje X los del impacto que tiene el riesgo sobre los objetivos de la organización. Al multiplicar los valores de frecuencia por los de impacto, se obtiene el nivel de riesgo inherente, de esta forma, puede ubicarse en las celdas de la matriz. Pongamos un caso específico para ver cómo se vería reflejado un riesgo inherente en la matriz:

Una empresa del sector automotriz, por ejemplo, tiene identificados riesgos como:

Riesgo 1: Interrupciones en la cadena de suministro.

Riesgo 2: Fallas en los equipos operativos.

Riesgo 3: Ciberataques.

Para cada uno, la empresa ha determinado una probabilidad de ocurrencia y un impacto, que al multiplicarlos entre sí dan como resultado el valor de riesgo inherente:

En la matriz quedarían ubicados de la siguiente forma:

Lo que vemos es que para esta empresa automotriz, el riesgo 1 (interrupciones en la cadena de suministro) está ubicado en una celda de la franja naranja, esto significa que deben contemplar controles y tratamientos para reducir su probabilidad de ocurrencia y en caso de presentarse, su impacto.

Por su parte, el riesgo 2 (fallas en los equipos operativos) se ubica en una casilla de color amarillo, esto indica que es necesario monitorearlo periódicamente para evitar que pase a una de color naranja o rojo.

Y el riesgo 3 (ciberataques) está en una celda de color verde, es decir, está en una zona aceptable para la empresa, aun así, lo tiene en cuenta y lo monitorea para que no suba de nivel.

Toda esta información permite a la empresa tomar decisiones respecto a qué controles implementar para reducir la frecuencia o mitigar el impacto de los riesgos más importantes.

Los controles a aplicar pueden ser preventivos, detectivos o correctivos y según su efectividad, pueden disminuir el nivel de riesgo, es decir, que un riesgo pase de tener un valor a otro, incluso, puede moverse de una casilla de la matriz a otra. Con esto lo que se obtiene es un riesgo residual (tiene controles) y los valores en la matriz cambian.

Preguntas frecuentes

¿Cuál es la diferencia entre una matriz de riesgos cualitativa y cuantitativa?

La matriz cualitativa evalúa los riesgos de manera subjetiva, utilizando descripciones generales como baja, media y alta para determinar la probabilidad e impacto. Es más sencilla y rápida de aplicar, pero menos precisa. Por otro lado, la matriz cuantitativa utiliza valores numéricos y cálculos matemáticos más precisos para analizar la probabilidad e impacto de los riesgos. Este enfoque permite un análisis más detallado y exacto, aunque requiere más datos y tiempo.

¿Cuál es la mejor forma de comunicar los riesgos identificados en una matriz?

La forma más efectiva de comunicar los riesgos es presentando la matriz visualmente de manera clara y sencilla. Esto puede incluir el uso de colores para destacar los riesgos más críticos (rojo para los más graves, amarillo para los moderados, verde para los menos graves). También es importante incluir una breve descripción de cada riesgo y su impacto, proponer acciones o estrategias de mitigación para los riesgos más importantes y asegurarse de que todas las partes interesadas (equipo de proyecto, directivos, clientes) puedan entender fácilmente los riesgos y las prioridades.

¿Por qué es importante la matriz de riesgos en la gestión de proyectos?

La matriz de riesgos es fundamental en la gestión de proyectos porque permite identificar, evaluar y priorizar los riesgos, lo que facilita la toma de decisiones estratégicas para minimizar el impacto de esos riesgos en el proyecto. Ayuda a los equipos a ser proactivos en lugar de reactivos, permite planificar acciones de mitigación y proporciona una herramienta visual para comunicar los riesgos a todas las partes interesadas.

¡Listo! Con toda la información que te brindamos en este artículo podrás hacer tu matriz de riesgos y estar preparado para los siguientes pasos.

¿Sabías que con Pirani puedes ahorrar en un 60% tu carga operativa? Compruébalo tú mismo, prueba ahora nuestro Plan Free, no necesitas tarjeta de crédito, o si quieres agenda una reunión con uno de nuestros asesores para resolver todas tus dudas sobre cómo Pirani puede ayudarte a hacer más simple la gestión de riesgos

Cuéntanos en los comentarios qué te pareció este blog y qué otros temas quisieras conocer.

¿A qué correo te mandamos el ebook Tendencias de ciberseguridad en LATAM?

También te puede gustar

Artículos relacionados

Frecuencia e impacto en la matriz de riesgos

15 métodos de análisis de riesgos

Manual completo: Cómo gestionar el riesgo operativo con éxito

5 pasos para el análisis de riesgo financiero

4 Etapas clave en la gestión de riesgos de Ciberseguridad

Comentarios (11)